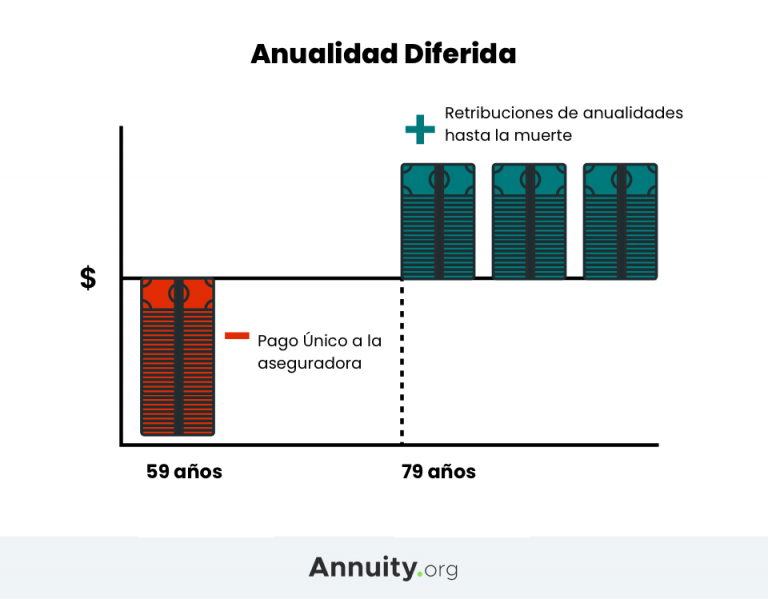

Cuando compra una anualidad, si decide comenzar a recibir pagos dentro de un año, tiene una anualidad inmediata. Si decide esperar para cobrar o en algún momento en el futuro, tiene una anualidad diferida.

Las anualidades diferidas permiten que su capital aumente antes de que comience a recibir el flujo de pagos. Por lo general, las anualidades, como los contratos de anualidad de longevidad calificados, se compran para ingresos futuros de jubilación.

También puede seguir una estrategia que combine las ventajas de las anualidades inmediatas y diferidas al obtener una anualidad con fondos divididos.

Según el LIMRA Secure Retirement Institute, se prevé que las anualidades diferidas tengan las mayores tasas de crecimiento en los próximos años.

Las anualidades diferidas ofrecen soluciones a corto plazo a las personas que buscan proteger sus ahorros.

Fases de Acumulación y Retribución

Hay dos fases en una anualidad diferida: La fase de acumulación y la fase de retribución.

Durante la fase de acumulación, usted está haciendo pagos y su anualidad acumula intereses con impuestos diferidos. La forma en que se produce esta acumulación varía según el tipo de anualidad.

Tasa fija

Si tiene un contrato por anualidad fija, su inversión financiera devengará intereses a una tasa fija que no bajará de un mínimo, garantizado por la empresa emisora.

Tasa variable

Los contratos de anualidades variables permiten a las aseguradoras invertir sus primas en fondos mutuos que comprenden acciones, bonos y otros productos del mercado monetario a corto plazo llamados “subcuentas”. Su tasa de rendimiento depende del rendimiento de sus subcuentas.

Tasa indexada

Las anualidades indexadas están vinculadas al desempeño de las mediciones del mercado de valores, incluido el índice de Standard & Poor’s de 500 acciones, comúnmente conocido como S&P 500. Su contrato garantiza una tasa de interés mínima, incluso si el rendimiento del índice bursátil disminuye.

Beneficios por fallecimiento

Si muere durante el período de acumulación, una anualidad diferida incluye un beneficio básico por fallecimiento que paga una parte o la totalidad del valor de la anualidad a sus beneficiarios.

No paga impuestos sobre esas ganancias durante la fase de acumulación. Los impuestos no vencen hasta que llegue a la fase de pago. Esto se aplica a los impuestos sobre la renta federales y a los impuestos estatales sobre las primas aplicables.

Si muere durante la fase de retribución, es posible que sus beneficiarios no reciban nada, a menos que tenga una disposición específica en su contrato de anualidad que estipule que se les pague a sus beneficiarios.

Anualidad diferida con prima única, en comparación con anualidad diferida con prima flexible

Las anualidades diferidas también se clasifican según cómo las pague. Puede realizar un pago o varios. Y si realiza varios pagos, estos se pueden estructurar de diferentes formas.

Anualidades diferidas con prima única

Las anualidades diferidas de prima única se compran con una suma de dinero en un pago.

A diferencia de las primas de las anualidades inmediatas, que deben pagarse en una sola cuota, las primas de las anualidades diferidas se pueden distribuir a lo largo del tiempo en una serie de pagos.

Existen ventajas y desventajas con las anualidades diferidas de prima única. Por ejemplo, una anualidad diferida de prima única podría inmovilizar más de su dinero de lo que finalmente podría permitirse invertir, lo que podría terminar costándole una tarifa de rescate.

Ventajas

- Tasa de retorno garantizada

- Protección del capital

Desventajas

- Cargos potenciales de rescate

- Falta de capital para inversiones (costo de oportunidad)

Anualidades diferidas con prima flexible

Una anualidad con prima flexible es un tipo de anualidad diferida que se compra con una serie de pagos. Estos pagos pueden programarse como montos específicos, lo que se conoce como anualidades diferidas de prima programada, o pueden cambiar de acuerdo con sus planes o capacidad de pago.

Una anualidad diferida que le permite ajustar sus pagos de esta manera se conoce como una anualidad diferida de prima flexible.

Ventajas

- Menos capital inmovilizado

- Más tiempo para pagar el producto que mejor se adapte a sus necesidades

Desventajas

- Tasa de retorno no garantizada

- Límites de contribución potencial

Opciones de retribución

Una vez que un beneficiario llega a la fase de distribución de su contrato, que generalmente comienza cuando alcanza la edad de 59 años y medio, puede recibir pagos de la anualidad de una de tres maneras.

Pago único

En el desembolso de un pago único, una anualidad se distribuye como un pago único sujeto a impuestos.

Retiro sistemático

Cuando los fondos se distribuyen mediante un retiro sistemático, la anualidad puede retirarse o desembolsarse mediante pagos tributarios periódicos. El dinero restante sigue generando intereses hasta que se agote la cuenta.

Anualización

Bajo un plan de distribución de anualización, un beneficiario recibe pagos mensuales, trimestrales o anuales durante un plazo designado, hasta la muerte del beneficiario o hasta que fallece el cónyuge del beneficiario

Ventajas y desventajas de las anualidades diferidas

Al igual que con cualquier inversión, las anualidades diferidas conllevan una serie de beneficios y riesgos.

- Inversión con impuestos diferidos

- Los titulares no pagan impuestos durante la fase de acumulación. Los impuestos se aplican una vez que comienza la fase de distribución y el titular comienza a recibir los pagos.

- Garantías contra pérdidas

- La mayoría de los contratos de anualidades diferidas tienen garantías integradas contra la pérdida de capital u ofrecen tasas de rendimiento garantizadas.

- Beneficios vitalicios

- Si anualiza su contrato, las compañías de seguros garantizan pagos vitalicios para usted o su cónyuge hasta su muerte.

- Beneficios por muerte

- Los contratos de anualidades diferidas incluyen un componente de beneficio por fallecimiento. Esto asegura que los herederos sobrevivientes reciban los activos restantes si usted muere antes de que finalice el contrato de anualidad.

- Sin límites de contribución

- A diferencia de las cuentas IRA y 401k, el IRS no impone límites a la cantidad de capital que puede contribuir a una anualidad diferida.

Ventajas:

- Falta de liquidez

- Los beneficiarios no pueden retirar dinero de su anualidad durante los primeros años del contrato, a menos que paguen un cargo de rescate por los retiros. Además, pagará una multa al Servicio de Impuestos Internos por cualquier retiro que realice antes de cumplir al menos 59 años y medio.

- Altas tasas impositivas sobre las ganancias

- Debido a que los contratos de anualidades crecen sobre una base de impuestos diferidos, el IRS grava las ganancias de las anualidades a la tasa de ingresos ordinaria, que puede ser más alta que la tasa de ganancias de capital aplicada a las acciones, los fondos mutuos y los fondos negociados en bolsa.

- Gastos adicionales

- Mantener un contrato de anualidad diferida puede ser costoso debido a las tarifas administrativas, los gastos de financiamiento, los cargos por características especiales y cláusulas adicionales, y comisiones.

Desventajas: